在数字资产与区块链金融快速演进的当下,稳定币已从"只是交易媒介"逐步演化为 DeFi 与 Web3 生态的"基础货币",大量项目和用户在去中心化交易、借贷、链上支付、跨链桥接中都离不开这种稳定价值单位的存在。然而传统稳定币多依赖于法币储备、银行体系、中心化托管,这带来了地理局限、监管瓶颈和中心化风险,于是"稳定币即服务"这一新模式应运而生——通过开放平台、协议或生态提供稳定币的发行、管理、合成、组合使用等服务,赋能开发者或项目方快速接入稳定价值资产。

这背后的宏观驱动因素清晰可见:全球数字化金融需求不断扩大,跨境支付、去中心化金融、链上资产运用、"非银行化"用户群体的创造成为趋势,一个区块链原生、无需银行账户、能在多链多协议中自由流通的稳定资产正变得至关重要;传统稳定币模式的瓶颈日益显现,法币储备、托管信任、监管合规、银行对接都成为阻碍,特别是在某些司法辖区银行可能根本不愿支持稳定币运营;而 DeFi 生态对可组合、可扩展资产的渴望也在推动变革,稳定币不再只是"1:1 兑美元"那么简单,还要能在借贷、交易、衍生品、收益聚合中高效发挥作用,这让发行服务化、协议化、自治化变得逻辑清晰。在这样的背景下,那些能够提供"稳定币发行 + 管理 + 生态接入"的服务平台,正成为区块链金融领域的重大机遇。

稳定币服务化面临的三大挑战

首先是"信任 - 托管 - 合规"三角的博弈。传统稳定币大多依赖法币储备、银行账户、中心化托管机构,服务化模式若要突破这些依赖,就必须挑战现有的信任链条,重新构建合规模型。但现实是,银行往往不愿支持非传统发行机构,监管框架如 MiCAR 等也在不断演化。这让服务化稳定币陷入两难:要么与受监管金融机构合作,要么构建完全自治、可信任度极高的链上机制,前者意味着妥协,后者则面临技术和信任的双重挑战。

其次是"资本效率 - 稳定性 - 去中心化"三难困境。稳定币虽然追求 1:1 锚定美元价值,但在资本投入、抵押率、杠杆、收益机制与风险对冲之间存在根本张力。过度抵押会降低资本效率,抵押不足可能导致脱锚风险,而依赖中心化资产或机构又会削弱去中心化特质。你很难同时做到高度去中心化、高资本效率和强稳定性,这三者往往只能取其二。

最后是"生态组合 + 收益模型"缺乏成熟范例。服务化意味着稳定币不能只是被动发行,还要在借贷、交易、收益、合成资产、跨链运用等场景中被广泛使用。这要求发行协议具备充足流动性、广泛接入能力、持续收益且机制稳健。但 DeFi 历史上,诸多"算法稳定币"因设计缺陷或极端行情崩盘而信任受损,UST 的失败便是典型。市场对稳定币服务化仍持谨慎观望态度,谁也不想成为下一个踩雷者。

稳定币服务化的实践样本

在稳定币服务化的探索中,USDe 的发行商正在给出一个值得关注的答案。它的白标稳定币服务(Stablecoin-as-a-Service)模式,本质上是将稳定币的发行、管理、收益分配等能力模块化、协议化,让任何链、应用或钱包都能快速部署自己的稳定币。

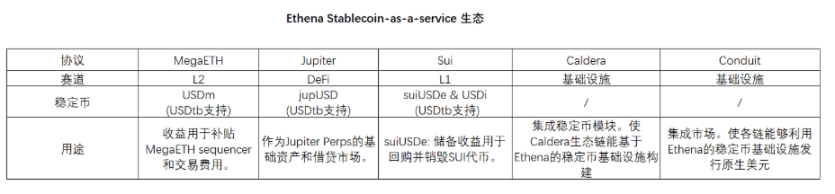

这套模式的核心逻辑并不复杂:合作方通过 Ethena 的基础设施铸造自己品牌的稳定币,获得底层抵押品产生的大部分收益,而它只收取少量协议费用。整个过程中,储备管理、审计合约、链上管道、托管与流动性基础设施、合规框架都由 Ethena 提供,合作方只需选择 backing mix(USDtb 或 USDe 的组合比例),就能实现从 0 到 1 的发行。以 Jupiter 的 jupUSD 为例,它最初 100% 由 USDtb(国债支持)backing,后续可根据需要调整为 USDe(delta-neutral 机制)以提升 APY。MegaETH 的 USDm 用 USDtb 储备来维持 sequencer 费用的稳定性和可预测性。Sui Network 则推出 suiUSDe 和 USDi,驱动 $SUI 回购和非 EVM 生态的 DeFi 增长。

回到前文提到的三大困境,USDe 的发行商设计思路提供了一些解法方向。在"信任 - 托管 - 合规"方面,它通过与 Securitize、BlackRock BUIDL 基金等受监管机构合作,将 USDtb 这一法币支持的稳定币纳入体系,提供合规的储备 backing 选项,同时通过 Copper 等机构级托管服务商管理链上资产,确保透明度和安全性。这种"部分合规化 + 链上透明"的混合路径,在一定程度上缓解了银行对接难题和监管压力。在"资本效率 - 稳定性 - 去中心化"三难上,Ethena 采取了灵活策略:USDtb 走传统法币储备路线,稳定性强但资本效率较低;USDe 则通过 delta-neutral 对冲机制(现货加空头期货)实现合成美元,在保持锚定的同时释放资金效率并产生链上收益。合作方可以根据自身风险偏好动态调整两者比例,在三难之间找到平衡点而非极端选择。在"生态组合 + 收益模型"方面,Ethena 的策略是构建一个共享流动性网络。每个新的白标稳定币都不是孤岛,而是接入同一套基础设施和流动性池。USDe 已被 Binance、Bybit、Gate 等中心化交易所接入,也在 Ethereal 等永续合约 DEX、Pendle 等收益协议、Euler 和 Morpho 等借贷平台中广泛使用。这种"网络效应"让每个新伙伴的加入都为整个生态增加流动性、用户和应用场景,从而降低单个稳定币的冷启动成本。

稳定币正在成为可编程的金融层

从更宏观的视角看,稳定币服务化代表着一种基础设施思维的转变。传统稳定币是"产品",你要么用 USDC,要么用 USDT。而服务化稳定币是"协议",它提供的是一套标准化接口和模块化能力,让任何人都能在此之上构建自己的稳定价值单元。这和云计算的演进路径有些相似——早期企业要么自建服务器,要么租用特定厂商的机器,但 AWS、Azure 的出现让"计算"本身成为一种可调用的服务,任何人都能按需使用。稳定币服务化也在做类似的事,它把"稳定价值发行"变成一种可调用、可组合、可定制的基础设施能力。Ethena 通过 Copper 等机构级托管方的接入,也在打通链上与链下的桥梁。USDtb 连接 BlackRock 的 BUIDL 基金,USDe 通过 delta-neutral 机制接入衍生品市场,这让稳定币不再局限于某一个生态孤岛,而是成为连接 CeFi、DeFi、RWA 的中间层。

如果说过去十年是稳定币的"锚定时代",那么未来十年将是它们的"服务化时代"。从 jupUSD 到 suiUSDe,从 MegaETH 到 UR Global,我们看到的不是一种新稳定币的诞生,而是一整套稳定币基础设施的成型。每个生态都能拥有自己的原生美元,每个应用都能定制自己的收益策略,每个用户都能在透明、可审计的框架下获得稳定价值和链上收益。正如 USDe 所展示的那样,稳定不意味着静止,而是一种可持续的平衡艺术。而服务化,则让这种平衡艺术变得可复制、可扩展、可共享。稳定币将不再只是价值的容器,而是成为金融创新的发动机——这可能才是稳定币真正的未来:不是某一个币种的胜利,而是一种新金融基础设施范式的确立。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。