Hyperliquid 平台上的金库生态,为投资者提供了一个观察并参与由专业管理者执行的链上衍生品策略的独特窗口。本文对这一生态中表现最突出的头部金库,进行一次系统性的量化分析与策略解构。

撰文:@BlazingKevin_ ,Movemaker 研究员

Hyperliquid 平台上的金库(Vaults)生态,为投资者提供了一个观察并参与由专业管理者执行的链上衍生品策略的独特窗口。本文对这一生态中表现最突出的头部金库,进行一次系统性的量化分析与策略解构。

评测框架与数据方法论

为进行客观、多维度的比较,我们挑选了 Hyperliquid 上管理规模与业绩表现均位居前列的五个代表性金库,它们分别是:AceVault、Growi HF、Systemic Strategies、Amber Ridge 以及 MC Recovery Fund。

来源:Hyperliquid

我们的评测框架将围绕以下几个核心指标展开,以构建对每个金库策略的完整画像:

- 业绩表现指标: 期间总收益 (PNL)、盈利次数、总交易次数、胜率 (Win Rate)、盈亏因子 (Profit Factor)。

- 交易效率指标: 平均单笔盈亏、平均单笔盈利、平均单笔亏损。

- 风险管理指标: 最大回撤 (Max Drawdown)、单笔盈亏标准差、盈亏波动比率(即平均盈亏 / 标准差)。

- 策略归因指标: 各币种的盈亏贡献、特定币种的多空头寸偏好。

在数据获取方面,我们提取了 Hyperliquid 存储的每个金库的最长可用历史交易数据。必须指出的是,由于平台的数据存储限制,高频交易金库(HFT)的历史数据周期相对较短,我们能获取的分析窗口在三天至两个月不等;而对于交易频率较低的策略,我们则能观察到更长的历史表现。

AceVault Hyper01

分析数据周期:2025 年 10 月 16 日 - 2025 年 10 月 20 日

来源:Movemaker

1.1 策略概述与市场地位

AceVault Hyper01 不仅是 Hyperliquid 生态中管理资产规模 (TVL) 最大的策略金库之一,其业绩表现同样引人注目。截至 2025 年 10 月 20 日,该金库的 TVL 已高达 1433 万美元。自 2025 年 8 月运营至今,该策略已累计实现 129 万美元的盈利,其近一个月的年化回报率 (APR) 高达 127%,显示出强大的、可持续的 alpha 生成能力。

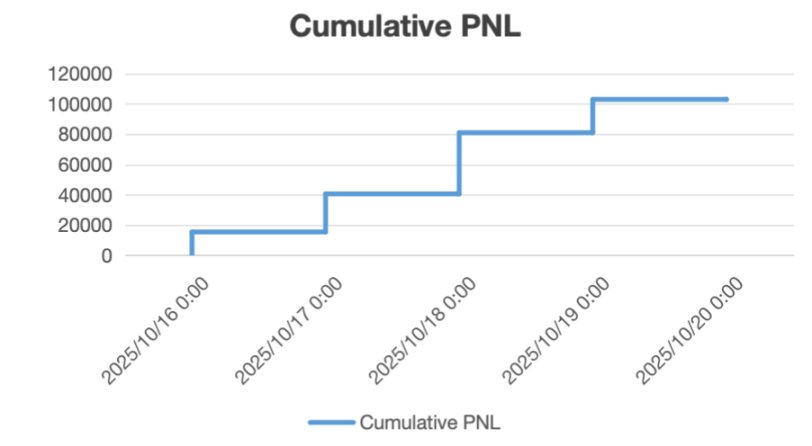

1.2 交易行为与绩效量化

在我们选取的四天分析周期内,该金库共录得 19,338 笔平仓记录,为我们解构其策略提供了高精度的样本。

核心绩效指标:

净盈利 (Total PNL): +$103,110.82

数据来源:Hyperliquid;制作:Movemaker

胜率 (Win Rate): 28%

盈亏因子 (Profit Factor): 3.71

盈亏结构分析:

平均单笔盈亏 (Avg. PNL): +$5.33

平均单笔盈利 (Avg. Win): +$26.00

平均单笔亏损 (Avg. Loss): $2.70

风险指标:

最大回撤 (Max Drawdown): $791.20

单笔盈亏标准差 (StdDev of PNL): 26.84

盈亏波动比 (Avg. PNL / StdDev): 0.199

1.3 策略画像与风险归因

策略画像:高频、非对称、系统性空头

AceVault 的交易频率在所有金库中位居前列,属于极高频交易 (HFT) 策略。其胜率仅为 28%,而盈亏因子高达 3.71,这呈现出一个典型的趋势跟踪或动量策略特征:策略并不依赖于高胜率,而是通过少数但盈利丰厚的交易(平均盈利 $26.00)来完全覆盖大量、但受严格控制的亏损(平均亏损 $2.70)。

这种高度不对称的盈亏结构,是其盈利模型的核心。

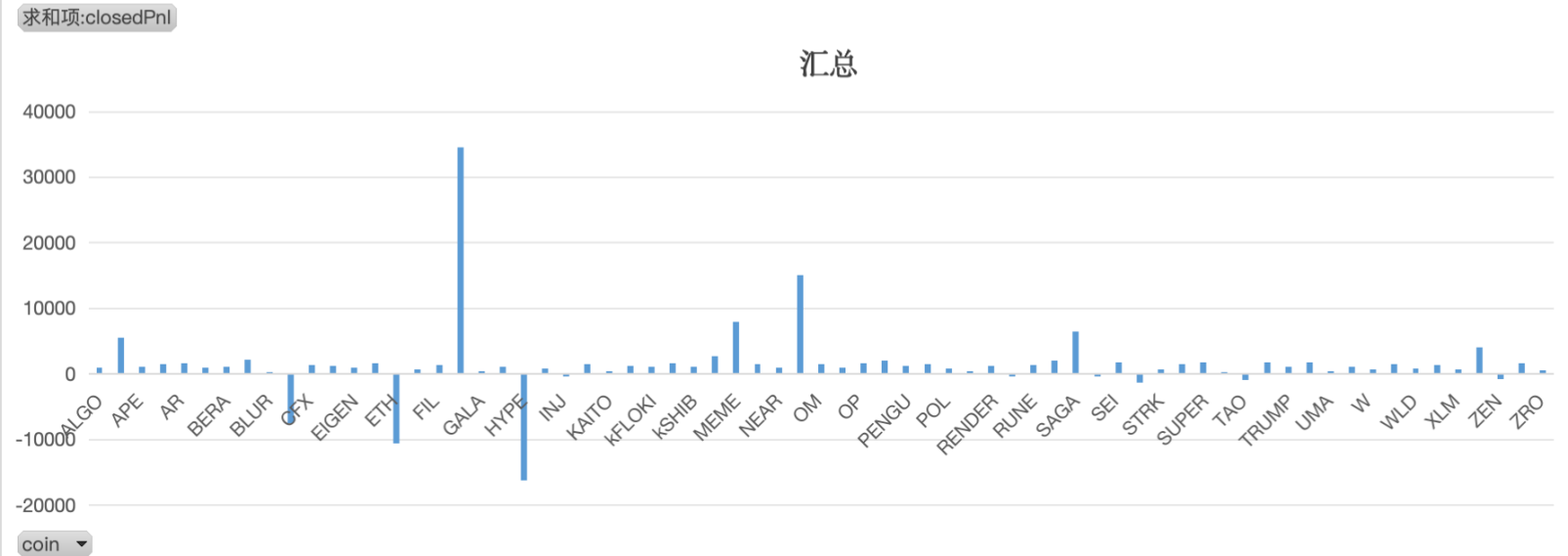

盈利归因:山寨币空头的全面胜利

该策略的交易标的广泛(覆盖 77 种资产),但其多空操作表现出惊人的一致性与纪律性:

- 多头操作: 仅针对 BTC、ETH 及 HYPE 三种主流资产执行。

- 空头操作: 对其他所有 74 种山寨币 仅执行空头操作。

数据来源:Hyperliquid;制作:Movemaker

在本次分析周期内,策略的盈利来源极度清晰:

- 空头头寸: 累计盈利 +$137,804

- 多头头寸: 累计亏损 $33,726

这表明,AceVault 的全部净利润来源于其在 74 种山寨币上的系统性做空。盈利贡献最大的头寸来自于 $FXS 的空仓 (+$34,579),而亏损则集中在 $HYPE 的多头头寸上 (-$16,100)。

风险管理:极致的亏损控制

该策略展现了教科书级别的风险管理能力。在 1433 万美元的 TVL 和近 2 万笔的交易频率下,其四天内的最大回撤被严格控制在 $791.20,这一数字极其亮眼。这与 -$2.70 的平均单笔亏损高度一致,证明其策略内置了系统性的、极度严格的止损机制。

1.4 总结

AceVault Hyper01 是一个逻辑清晰、执行严格且高度系统化的高频策略。其核心模式是通过持有一篮子主流资产的多头头寸(可能作为 Beta 对冲或长期持仓),同时在更广泛的山寨币市场上系统性地执行高频空头策略。

在所分析的市场周期内,该策略的超额收益完全来源于其对山寨币下跌行情的精准捕捉。其顶级的风险控制系统,确保了在执行低胜率策略时,亏损被严格限定在可控的微小范围内,从而实现了健康且强大的整体盈利。

Growi HF

分析数据周期:2025 年 8 月 7 日 - 2025 年 10 月 20 日

来源:Movemaker

2.1 策略概述与市场地位

Growi HF 是 Hyperliquid 生态中一个展现出强劲增长势头的策略金库。截至 2025 年 10 月 20 日,其总锁仓价值已达到 510 万美元。该金库自 2024 年 7 月开始运营,拥有超过一年的公开业绩记录,累计实现了 105 万美元的盈利。其近一个月的年化回报率高达 217%,显示出其策略具备卓越的 Alpha 生成能力和强大的盈利爆发力。

2.2 交易行为与绩效量化

我们的分析基于该金库过去两个半月的详细交易数据,在此期间共录得 16,425 笔平仓记录,其交易频率在同类金库中保持高度活跃。

核心绩效指标:

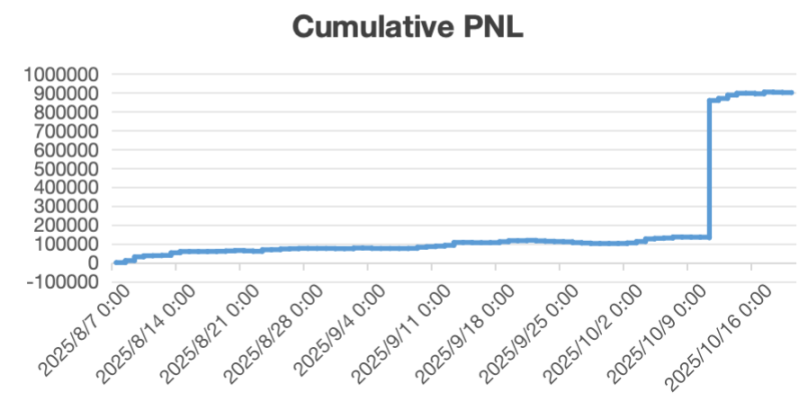

- 净盈利: +$901,094

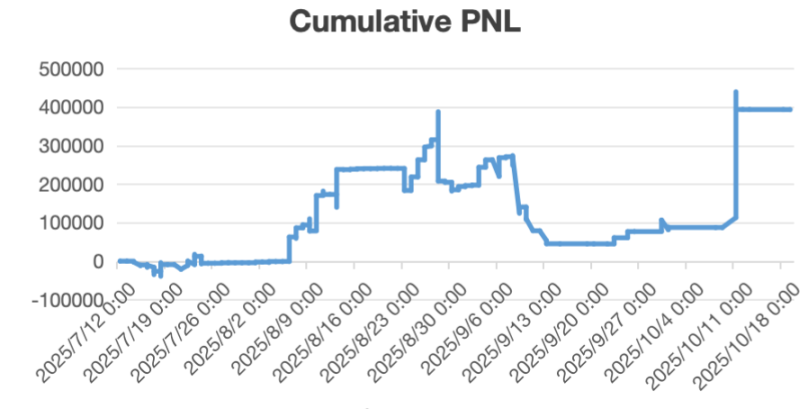

数据来源:Hyperliquid;制作:Movemaker

- 胜率: 38%

- 盈亏因子: 10.76

盈亏结构分析:

平均单笔盈亏: +$54.86

平均单笔盈利: +$159.00

平均单笔亏损: $9.00

风险指标:

最大回撤: $16,919

单笔盈亏标准差: 1841.0

盈亏波动比: 0.030

2.3 策略画像与风险归因

策略画像:极致非对称的「多头猎手」 与 AceVault 相似,Growi HF 的盈利模型同样建立在非对称的收益结构之上,但其表现形式更为极致。38% 的胜率与高达 10.76 的盈亏因子,揭示了其策略的核心:通过少数(但盈利极高)的交易,来完全覆盖多数(但亏损极微)的交易。

其盈亏结构(平均盈利 $159 vs. 平均亏损 -$9)是其策略的完美体现。这是一种典型的「截断亏损,让利润奔跑」 (Cut Losses Short, Let Winners Run) 的趋势跟踪策略。

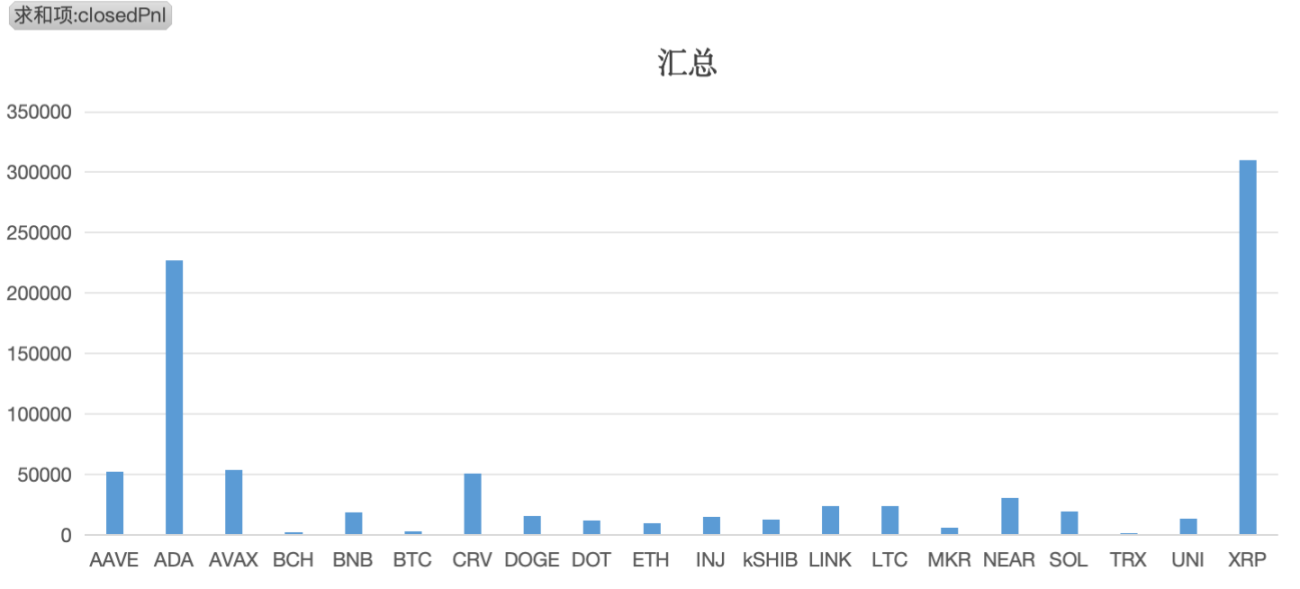

盈利归因:系统性的多头偏好与卓越的资产选择 该策略的交易行为表现出极强的多头倾向。在所分析的 20 种交易资产中,仅对 $LTC 执行了双向操作,其余 19 种资产均只执行多头操作。

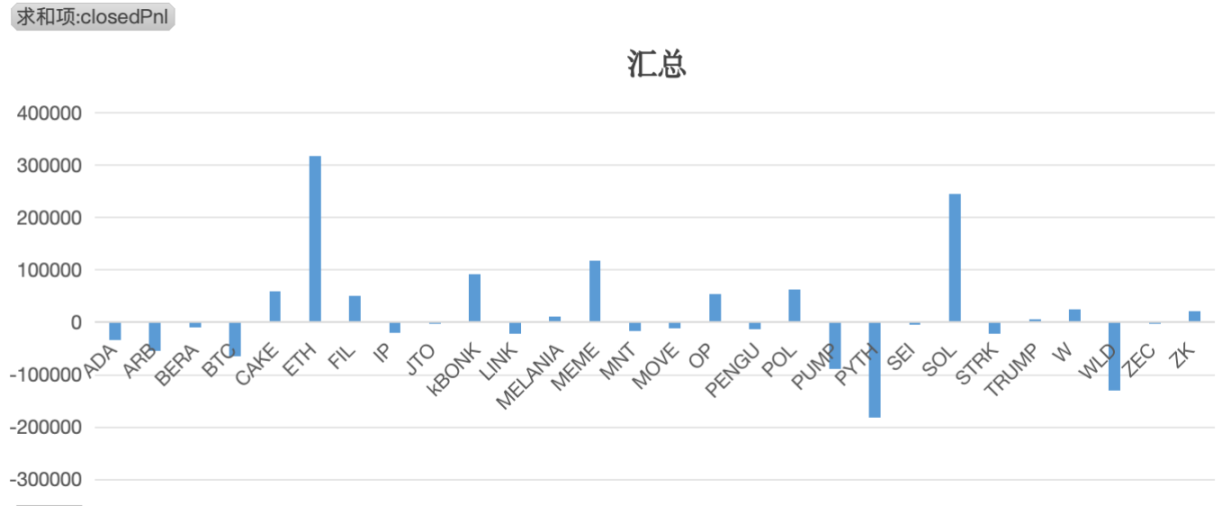

数据来源:Hyperliquid;制作:Movemaker

方向性盈亏: 策略的绝大部分利润来源于多头头寸(累计盈利 +$886,000),而唯一的空头敞口($LTC)也贡献了少量盈利(+$23,554)。

币种盈亏: 策略的资产选择能力极为出色。在分析期内,其交易过的全部 20 种资产均未出现净亏损。盈利贡献最大的头寸来自于 $XRP 的多头仓位(+$310,000),是该周期的核心利润引擎。

风险管理:波动容忍与严格止损的结合 Growi HF 的风险管理模型与 AceVault 截然不同。其高达 1841 的单笔盈亏标准差,表明该策略并不试图平滑单笔交易的 PNL 波动,而是愿意承受巨大的盈利可变性,以换取捕捉到巨额盈利(「Home Run」)的机会。

然而,这种对上行波动的高容忍度,与对下行风险的极端不容忍形成了鲜明对比。-$9.00 的平均单笔亏损和仅 $16,919 的最大回撤(相对于 510 万的 TVL 和 90 万的利润而言极低),强有力地证明了其风控机制极为有效,能够系统性地、在亏损扩大前将其扼杀。

2.4 总结

Growi HF 是一个高度非对称、且由多头驱动的交易策略。它不追求高胜率,而是通过一套极其严格的亏损控制系统(平均亏损仅 $9),去「猎取」具有高爆发力的多头趋势(平均盈利 $159)。

在所分析的市场周期内,该策略在多头方向上展现了强大的获利能力和近乎完美的资产选择能力(0 种亏损资产)。其风险模型的精妙之处在于,它成功地将「单笔 PNL 的高波动性」与「系统性的下行风险保护」结合在了一起,实现了极为出色的风险调整后回报。

Systemic Strategies

分析数据周期:2025 年 10 月 13 日 - 2025 年 10 月 20 日

来源:Movemaker

3.1 策略概述与市场地位

Systemic Strategies 是 Hyperliquid 生态中一个兼具显著管理规模与长期运营历史的策略金库。截至 2025 年 10 月 20 日,其总锁仓价值为 430 万美元。该金库自 2025 年 1 月启动运营,拥有超过 9 个月的业绩记录,已累计实现 132 万美元的盈利,这证明了其模型在较长时间周期内的历史有效性。

然而,其近一个月的年化回报率 (APR) 仅为 13%,这一数据暗示该策略近期的盈利能力已显著放缓。

3.2 近期(过去一周)交易表现分析

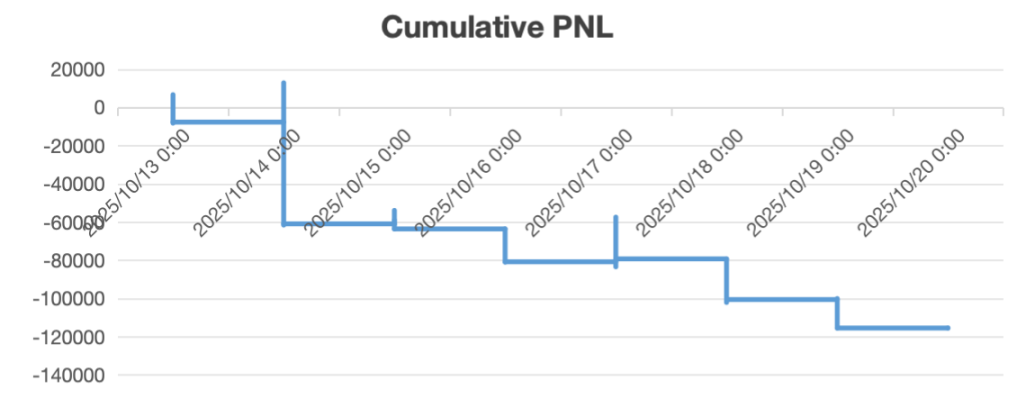

下文基于该金库过去一周的 11,311 笔平仓交易记录进行深度分析。数据清晰地显示,该策略在近期的市场环境中遭遇了严重的逆风,导致了显著的业绩回撤。

核心绩效指标:

- 净盈利: -$115,000

数据来源:Hyperliquid;制作:Movemaker

- 胜率 : 22%

- 盈亏因子 : 0.56

盈亏结构分析:

- 平均单笔盈亏: -$10.22

- 平均单笔盈利: +$61.00

- 平均单笔亏损: $30.00

3.3 策略画像与风险归因

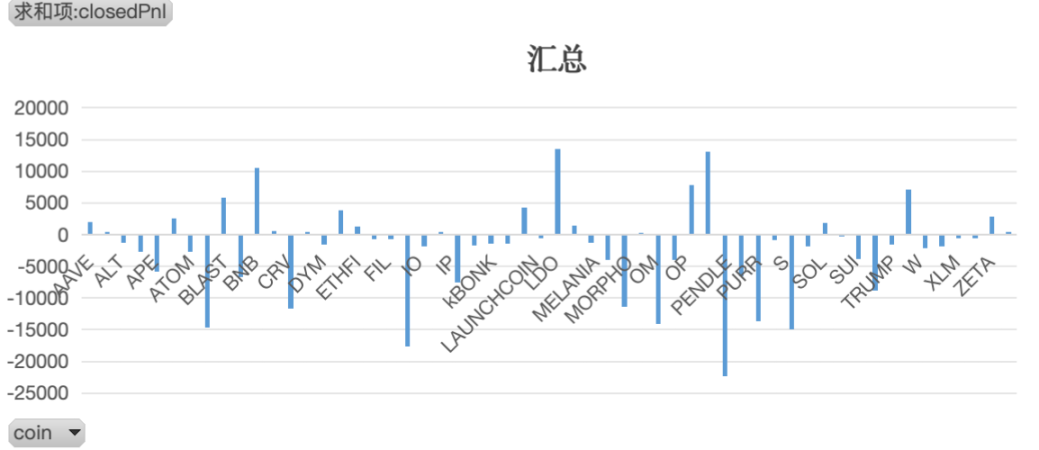

策略画像:失效的非对称模型 该金库的盈亏因子远低于 1.0 的盈亏平衡点,这是其本周期内处于净亏损状态的直接量化反映。

然而,一个至关重要的细节隐藏在盈亏结构中:该策略的平均单笔盈利 (+$61) 依然是平均单笔亏损 (-$30) 的两倍。这表明,其策略在设计层面的「非对称收益」逻辑(即盈利时赚取更多、亏损时控制损失)本身并未被破坏。

因此,本周期的巨额亏损,并非源于风险管理(如止损)的失效,而是源于信号生成(Signal Generation)或市场择时的灾难性失准,导致了仅有 22% 的极低胜率。换言之,该策略的交易系统在本周内产生了大量的、错误的交易信号,尽管每次错误的止损成本可控,但其累积效应最终压垮了盈利。

风险暴露与业绩归因 该策略在近期承受了巨大的压力,其风险指标印证了这一点:

- 风险暴露: 分析周期内的最大回撤高达 $128,398。这一数值几乎等于甚至超过了本周的总亏损额,表明策略经历了一次剧烈且在分析期内未能恢复的资金回落。

- 方向性归因: 亏损广泛分布于多空双向头寸。其中,空单累计亏损 $94,800,多单累计亏损 $23,953。这强烈地表明,在本分析周期内,该策略无论是其看多的信号还是看空的信号,均与市场行情背道而驰。

- 币种归因: 在交易的 56 个币种中,大部分录得亏损。最大的单币种亏损来源于 $PENDLE 的多头头寸(-$22,000),而最大的单币种盈利来自 $LDO 的多头头寸(+$13,000),但个别盈利的规模远不足以抵消广泛的亏损面。

数据来源:Hyperliquid;制作:Movemaker

3.4 总结

Systemic Strategies 的长期盈利记录证明了其模型的历史有效性。然而,最近一周的表现数据,为我们提供了一个策略模型在特定市场环境中适应性失效的典型案例。

该策略在当前市场周期中的多空双向信号均遭遇挑战,导致其在胜率端(而非盈亏比结构端)出现严重崩溃,并最终引发了大幅度的资金回撤。本次表现可被视为对该策略模型的一次重要压力测试,清晰地揭示了其在特定市场条件下的脆弱性。

Amber Ridge

分析数据周期:2025 年 7 月 12 日 - 2025 年 10 月 20 日 ( 策略完整生命周期 )

来源:Movemaker

4.1 策略概述与市场地位

Amber Ridge 是 Hyperliquid 生态中一个策略画像极为清晰、风格鲜明的策略金库。截至 2025 年 10 月 20 日,其总锁仓价值为 250 万美元。该金库自 2025 年 7 月启动运营至今,已累计实现 39 万美元的盈利,其近一个月的年化回报率达到 88%,显示出显著的盈利潜力。

4.2 交易行为与策略画像

下文基于该金库自启动以来全部 4,365 笔历史交易记录进行分析,这为我们提供了对其策略的完整解构。

策略画像:清晰的「多头主流、空头山寨」结构 该策略的画像极为清晰,表现为典型的 **「多头主流、空头山寨」对冲或相对价值结构 **。在所交易的 28 种资产中,该策略的纪律性极强:

- 多头操作:仅针对比特币、以太坊和 SOL 三种主流资产执行。

- 空头操作:对其余 25 种山寨币仅执行空头操作。

4.3 盈利与亏损结构分析

核心绩效指标:

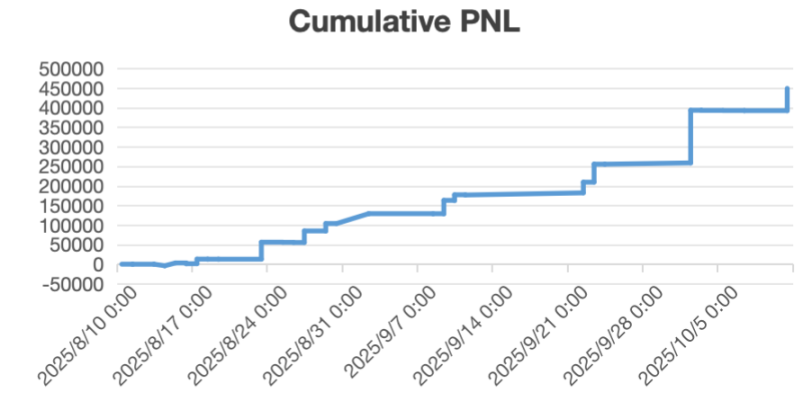

- 净盈利 : +$390,000

数据来源:Hyperliquid;制作:Movemaker

- 胜率: 41%

- 盈亏因子: 1.39

盈亏结构分析:

- 平均单笔盈亏 : +$90.00

- 平均单笔盈利 : +$779.00

- 平均单笔亏损 : $389.00

该策略的 1.39 的盈亏因子表明其处于健康的盈利状态。其盈亏结构(平均盈利 +$779 vs. 平均亏损 -$389)是典型的「截断亏损,让利润奔跑」的纪律性体现。与高频策略不同,该策略的平均单笔亏损额绝对值较大,但其盈利端的爆发力足以覆盖这些亏损。

4.4 风险剖析:高波动性与巨额回撤

该策略在实现可观回报的同时,也伴随着极高的风险暴露。

风险暴露: 其历史最大回撤高达 $340,000。

关键洞察: 这一回撤值几乎与策略的累计总盈利 ($390,000) 相当。这揭示了该策略具有极高的波动性和脆弱性,投资者在历史上曾面临过几乎回吐所有利润的极端风险。

业绩波动性: 单笔盈亏的标准差高达 3639,而盈亏波动比仅为 0.024。这一极低的数值从数据上印证了,该策略的盈利并非来自稳定的小额累积,而是高度依赖少数几笔巨大的盈利交易来奠定胜局。

4.5 盈利归因分析

方向性盈亏: 策略的全部净利润来源于其多头头寸。数据显示,多单累计盈利 $500,000,而空单累计亏损 $110,000。这一数据清晰地表明,在分析的市场周期内,做多主流币的收益远超做空山寨币的亏损。

币种盈亏:盈利与亏损的高度集中 该策略的业绩表现出极端的集中性:

- 最大盈利: 来源于 $ETH 的多头头寸,贡献了 +$320,000 的利润。这一笔交易几乎贡献了总利润的 82%。

- 最大亏损: 来源于 $PYTH 的空头头寸,造成了 $180,000 的亏损。

数据来源:Hyperliquid;制作:Movemaker

4.6 总结

Amber Ridge 是一个逻辑清晰但风险极高的「多头主流、空头山寨」策略。其历史业绩证明了该模型在特定市场周期(即主流资产上涨快于山寨币)下的巨大盈利能力。

然而,投资者必须清醒地认识到其风险收益特征:

- 盈利高度集中:策略的成功几乎完全依赖于少数几笔「本垒打」式的交易(尤其是 $ETH 多头)。

- 潜在回撤巨大:策略伴随着与其总盈利几乎等量的巨大潜在回撤风险。

这是一个典型的「高风险、高回报」型策略,其业绩高度依赖于市场 Beta 和管理者的择时能力,仅适合风险承受能力极强的投资者。

MC Recovery Fund

分析报告分析数据周期:2025 年 8 月 10 日 - 2025 年 10 月 20 日 ( 策略完整生命周期 )

来源:Movemaker

5.1 策略概述与市场地位

MC Recovery Fund 是 Hyperliquid 生态中一个策略高度专注的策略金库。截至 2025 年 10 月 20 日,其总锁仓价值为 242 万美元。该金库自 2025 年 8 月启动运营以来,已累计实现 45 万美元的盈利,其近一个月的年化回报率为 56%,显示出稳健的回报能力。

5.2 交易行为与策略画像

下文基于该金库自启动以来的全部 1,111 笔历史交易记录进行分析。其交易频率在本次分析的五个金库中最低,清晰地体现了其非高频、更具选择性的交易风格。策略高度专注,仅操作比特币 、以太坊 、SOL 和 HYPE 四种资产。

策略风格:出色的多空双向盈利能力 该金库展现了卓越的多空双向 Alpha 捕获能力。具体来说:

- 在 $BTC 上执行多空双向交易,且均实现盈利。

- 在 $ETH 和 $HYPE 上仅执行多头操作,均盈利。

- 在 $SOL 上仅执行空头操作,实现盈利。

这表明,该策略并非单纯追随市场 Beta,而是基于其独立的投研框架,对特定资产持有明确的、预设的方向性判断。

5.3 盈利与亏损结构分析

核心绩效指标:

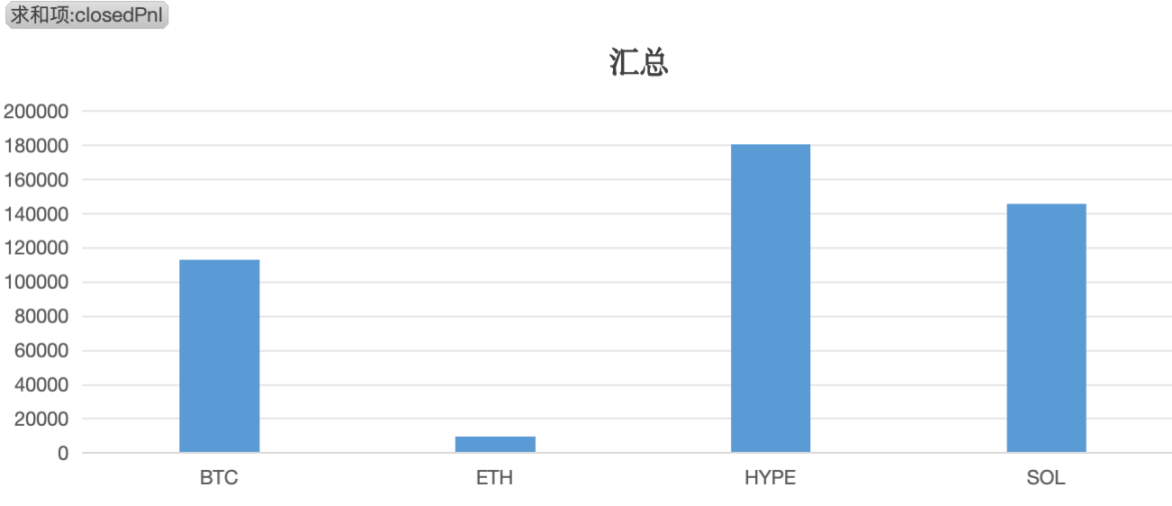

- 净盈利: +$450,000

数据来源:Hyperliquid;制作:Movemaker

- 胜率: 48%

- 盈亏因子 : 43.1

盈亏结构分析:

- 平均单笔盈亏 : +$404.00

- 平均单笔盈利: +$862.00

- 平均单笔亏损: $18.00

该策略的胜率 (48%) 接近盈亏平衡,但其盈亏因子达到了惊人的 43.1。这是一个极为罕见且出色的数值,是该策略成功的核心基石,意味着其累计的总盈利是累计总亏损的 43 倍以上。其盈亏结构堪称完美:平均单笔亏损被严格控制在惊人的 -18 美元,而平均单笔盈利则高达 +862 美元。

5.4 风险剖析:极致的风险控制

该策略的风险管理能力是其最突出的亮点。

风险暴露: 其历史最大回撤仅为 $3,922。相较于其 45 万美元的累计盈利和 242 万美元的 TVL,此回撤幅度极小,几乎可以忽略不计。

业绩波动性: 尽管单笔盈亏的标准差较高 (2470),但这并非源于风险失控,而是完全由少数几笔巨大的盈利交易所驱动。极低的平均亏损额 (-$18) 和微小的最大回撤共同证明,该策略在风险端(即亏损交易)的表现极其稳定和一致。

5.5 盈利归因分析

方向性盈亏: 策略在多头和空头方向上均取得了可观且均衡的利润。多单累计盈利 $240,000,空单累计盈利 $210,000。这证明了这是一个能够适应不同市场方向的、成熟的「全天候」策略。

币种盈亏: 所有交易的四个币种均实现盈利。其中 $HYPE 的多头头寸贡献了最大的单币盈利(+$180,000),是策略的核心利润来源之一。

数据来源:Hyperliquid;制作:Movemaker

5.6 总结

MC Recovery Fund 是一个教科书级别的风险管理典范。它不追求高频交易或高胜率,而是通过一个近乎完美的、高度不对称的盈亏结构来捕获 Alpha,实现长期稳定增长。

其成功的核心在于,通过一个纪律性极强的系统,将绝大多数亏损交易都严格控制在一个极小的、固定的范围之内(平均 -18 美元),同时允许盈利头寸充分发展。这是一个成熟度极高、风险极低的优质策略,适合寻求稳健回报的投资者。

总结

通过对 Hyperliquid 五大顶级金库(AceVault, Growi HF, Systemic Strategies, Amber Ridge, MC Recovery Fund)的深度量化分析,我们得以穿透高额 APR 和总盈利的表象,洞察其策略的核心——并非所有的高收益都「生而平等」。

数据来源:Hyperliquid;制作:Movemaker

我们的分析揭示了几个关键结论:

- 风控,而非胜率,是顶级策略的基石: 与传统认知相反,本次分析中最成功的金库并不依赖于高胜率(AceVault 28%, Growi HF 38%, MC Recovery 48%)。相反,它们的胜利来源于一个共同的、被严格执行的逻辑:非对称的盈亏结构。

- 「非对称胜利」的典范: MC Recovery Fund 是这一模式的极致体现。其 43.1 的盈亏因子堪称惊人,其背后是近乎完美的风控:平均单笔亏损仅 18 美元,而平均盈利高达 +862 美元。Growi HF ( 盈亏因子 10.76) 同样如此。这表明,它们的盈利模型并非建立在「赢的次数多」,而是建立在「亏损时只受轻伤,盈利时则能捕获巨额回报」之上。

- 最大回撤是策略的「压力测试」: 对比图中的「最大回撤」和「回撤占比」两列,清晰地划分了策略的稳健性。

- MC Recovery Fund ( 回撤 $3,922) 和 AceVault ( 回撤 $791) 展示了教科书级的风险控制,其历史最大回撤几乎可以忽略不计。

- 相比之下,Amber Ridge 的回撤高达 $340,000,占其总盈利的 87%,这意味着投资者几乎经历了「利润归零」的极端波动。Systemic Strategies 近期 $128,000 的回撤也暴露了其模型的脆弱性。

- Alpha 的来源各不相同: 成功的策略路径各异。AceVault 通过高频交易系统性地做空山寨币获利;Growi HF 则是一个激进的多头猎手,在严格风控下捕捉趋势;而 MC Recovery Fund 则展现了成熟的多空均衡能力,是一个「全天候」策略。这证明了 Hyperliquid 生态的深度,允许不同类型的 Alpha 策略共存。

对于投资者而言,评估金库绝不能只看表面的 APR。一个策略的真正价值,隐藏在其盈亏因子和最大回撤所揭示的风险管理能力之中。在 Hyperliquid 这个高波动、高杠杆的竞技场中,非对称的盈亏结构是实现长期盈利的核心,而极致的风险控制则是通向这场胜利的唯一路径。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。