Haedal 在 Sui 流动性质押赛道占据领先地位,但面临估值过高、代币解锁和生态发展等风险。

撰文:Lawrence,火星财经

一、项目概览:Sui 生态流动性质押的底层引擎

1.1 核心定位与市场机遇

Haedal Protocol 是部署在 Sui 区块链上的流动性质押协议,旨在解决传统质押机制中资产锁定期长、流动性割裂的痛点。用户通过质押 SUI 获得流动性质押凭证 haSUI,既能保留基础质押收益(当前 APY 3.21%),又能将 haSUI 投入 DeFi 生态参与借贷、交易等场景,实现收益叠加与流动性释放。

截至 2025 年 4 月,Sui 生态的流动性质押渗透率仅为 2%,显著低于以太坊(20.78%)和 Solana(10.1%)。

随着 Sui 主网 TVL 突破 10 亿美元,DeFi 应用加速繁荣,Haedal 作为该赛道 TVL 第一的协议(1.17 亿美元),有望受益于渗透率提升带来的10 倍增长空间。

1.2 技术架构与创新突破

Haedal 的底层设计围绕Hae3 框架展开,包含三大核心组件:

- HMM(Haedal 做市商):通过预言机定价与实时市场数据优化 DEX 流动性,捕获 0.04% 的交易手续费。2025 年 2-3 月,HMM 模块推动协议收入从 5913 万美元增长至 2.84 亿美元,产生 23.6 万美元费用,haSUI 年化收益率提升 24.4% 至 3.21%。

- HaeVault(收益金库):采用超窄幅再平衡策略,将 SUI-USDC 流动性池的年化收益率从 Cetus 平台的 250.8% 提升至 1117%(扣除费用后净收益 938%),显著优化资金效率。

- HaeDAO(治理模块):HAEDAL 代币持有者可通过 veToken 模型参与协议治理,包括质押参数调整、收益分配规则等,形成去中心化决策体系。

1.3 资本背书与生态整合

Haedal 已完成种子轮融资,投资方包括Hashed、OKX Ventures、Animoca Brands、Sui 基金会等顶级机构,资金用于质押基础设施开发与生态扩展。其流动性质押凭证 haSUI 已深度集成至 Sui 头部 DeFi 协议:

- Cetus:Sui 生态最大 DEX,日交易量 9200 万美元,haSUI 占其流动性池的 6.12%;

- NAVI Protocol:TVL 达 4.99 亿美元的借贷协议,支持 haSUI 作为抵押品;

- Aftermath Finance:一站式 DEX+ 永续合约平台,haSUI 可用于跨协议收益组合。

二、代币经济学:HAEDAL 的价值捕获与市场博弈

2.1 代币分配模型

HAEDAL 代币总量 10 亿枚,初始流通量 19.5%(1.95 亿枚),分配结构如下:

- 生态系统激励(55%):用于长期用户激励与协议发展,需关注解锁节奏对市场的冲击;

- 流动性基金(10%):支持 DEX 做市与跨链流动性建设;

- 投资者份额(15%):种子轮投资者包括 Hashed、OKX Ventures 等,锁仓周期未明确披露;

- 团队与顾问(20%):通常伴随 12-36 个月锁定期,但需警惕早期解锁风险。

当前 HAEDAL 价格 0.16 美元,对应 FDV(完全稀释估值)1.6 亿美元,流通市值 3100 万美元。相比同类项目 Suilend(SEND FDV 7200 万美元),Haedal 估值存在2 倍溢价,反映市场对其龙头地位的预期。

2.2 价值捕获机制

HAEDAL 代币通过以下方式实现价值积累:

- 治理权益:veHAEDAL 持有者可投票决定协议收入分配(如手续费分红比例)、质押参数优化等关键决策;

- 收益增强:质押 HAEDAL 可提升 HaeVault 金库的收益率,例如将基础 APY 从 3.21% 提升至 5% 以上;

- 跨链扩展:计划将 haSUI 桥接至以太坊、Solana 等生态,HAEDAL 将作为跨链治理媒介捕获多链收益。

2.3 市场表现与估值争议

HAEDAL 上线初期面临高估值与流动性不足的双重挑战:

- 盘前市场泡沫:Whales.market 曾出现 0.3 美元报价,但买方深度薄弱(0.15 美元买单仅 300 USDC 支撑),实际交易量不足 1000 美元,存在人为操纵嫌疑 4;

- 理性估值锚定:以太坊头部协议 Lido 的 FDV/TVL 比仅 0.056(TVL 191 亿美元,FDV 10.7 亿美元),若 Haedal 采用相同逻辑,其合理 FDV 应低于 1 亿美元(对应价格 0.1 美元);

- 收入支撑能力:Haedal 年化收入 23.6 万美元,当前 FDV/ 收入比高达 678 倍,显著高于 Lido 的 328 倍,反映市场过度乐观。

三、竞争格局:Sui 生态的流动性质押赛道分析

3.1 主要竞品对比

Haedal 在TVL、APY、生态整合三项指标上全面领先,但其估值较竞品 Suilend(SEND FDV 7200 万美元)存在明显溢价,需通过技术突破与跨链扩展消化高估值。

3.2 护城河与风险点

核心护城河:

- 动态验证器选择算法:实时监控验证节点性能,优先从低效节点撤资,保障 haSUI 收益率持续高于市场均值;

- HMM 模块的套利捕获:通过预言机定价与 DEX 流动性优化,将交易手续费转化为协议收入,形成正向循环;

- 资本与生态协同:Hashed、OKX Ventures 等机构资源助力 haSUI 整合至多链 DeFi 场景。

潜在风险:

- Sui 生态发展滞后:若 Sui 未能吸引足够开发者与用户,Haedal 的 TVL 增长将受阻;

- 代币集中解锁:团队与投资者持仓占比 35%,若 2025 年下半年集中抛售,可能导致价格崩盘;

- 监管不确定性:流动性质押协议可能面临各国对「生息资产」的合规审查。

四、市场前景与投资策略

4.1 渗透率提升的确定性机会

当前 Sui 网络质押 SUI 总量 7.69 亿枚,其中流动性质押占比仅 2%(1537 万枚)。参照以太坊与 Solana 的渗透率水平(20.78% 与 10.1%),若 Sui 生态达成 10% 的中性目标,流动性质押 TVL 将增长至 10 亿美元,Haedal 作为龙头有望占据 50% 以上份额,推动 FDV 突破 5 亿美元(对应 HAEDAL 价格 0.5 美元)。

4.2 价格预测与操作建议

短期(1-3 个月):

- 乐观情景:若 Sui 主网升级引发生态爆发,HAEDAL 可能冲击 0.2-0.25 美元,但需警惕获利了结;

- 中性情景:基于当前 TVL 与收入能力,价格或震荡于 0.08-0.12 美元区间;

- 悲观情景:代币解锁与生态增长不及预期,价格可能回落至 0.05 美元以下。

长期(6-12 个月):

- 关键变量:haSUI 跨链进展、HaeDAO 治理效用落地、Sui 质押 APY 提升至 4% 以上;

- 目标区间:若上述条件达成,HAEDAL 有望突破 0.5 美元,对应 FDV 5 亿美元。

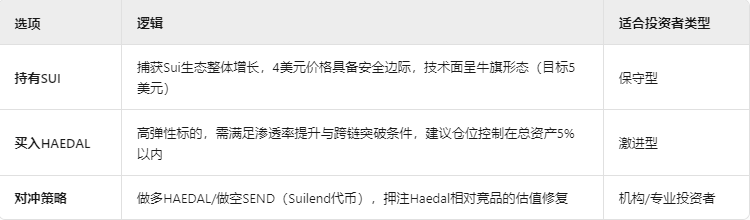

4.3 资产配置建议

五、结论:风险与收益的再平衡

Haedal 凭借动态收益优化、资本资源与生态先发优势,已成为 Sui 流动性质押赛道的核心基础设施。然而,其当前估值已部分透支增长预期,投资者需警惕以下风险:

- 生态依赖过重:Sui 若无法复制 Solana 的 Memecoin 热潮或以太坊的机构采用,TVL 增长将停滞;

- 代币经济缺陷:55% 的生态激励代币若无序释放,可能形成长期抛压;

- 技术替代风险:零延迟赎回、再质押等新范式可能削弱 Haedal 的竞争优势。

- 最终建议:短期观望等待回调至 0.1 美元以下,中长期关注 haSUI 跨链进展与治理代币赋能,择机分批建仓。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。