宏观政策利好、机构资金涌入及技术升级推动市场情绪高涨,但需警惕超买压力、宏观风险及衍生品杠杆清算可能带来的波动。

撰文:Lawrence,火星财经

一、当前市场格局:流动性瀑布与空头清算下的暴力突破

BTC/USD 对自 2 月 4 日以来首次突破 10 万美元。

2025 年 5 月 9 日,比特币(BTC)以单日涨幅 4.3% 的凌厉攻势突破 104,000 美元,自 2 月以来首次站上六位数关口。

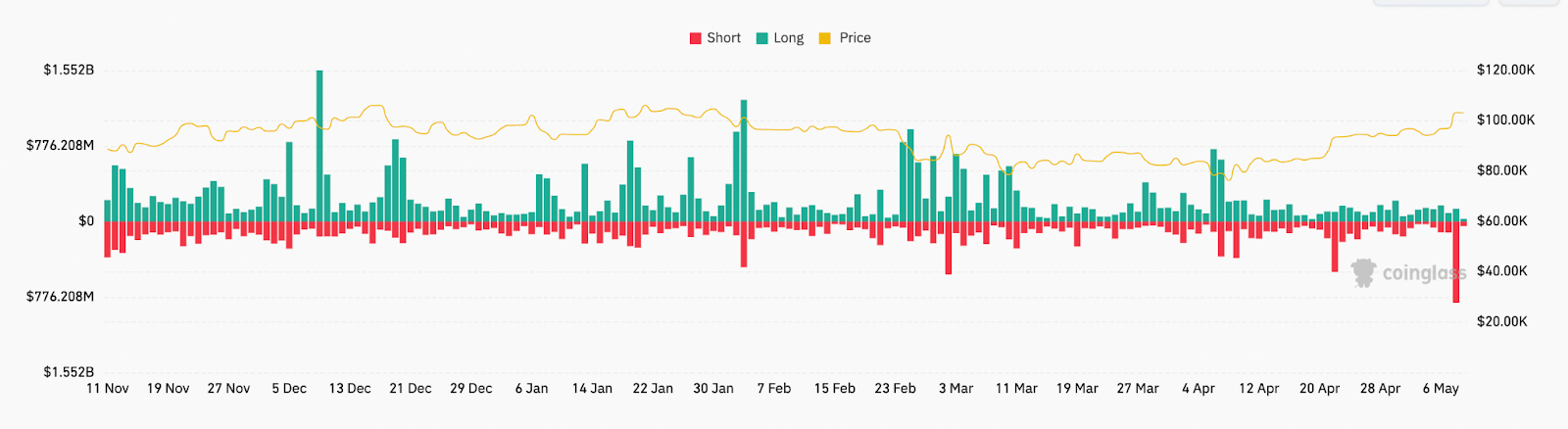

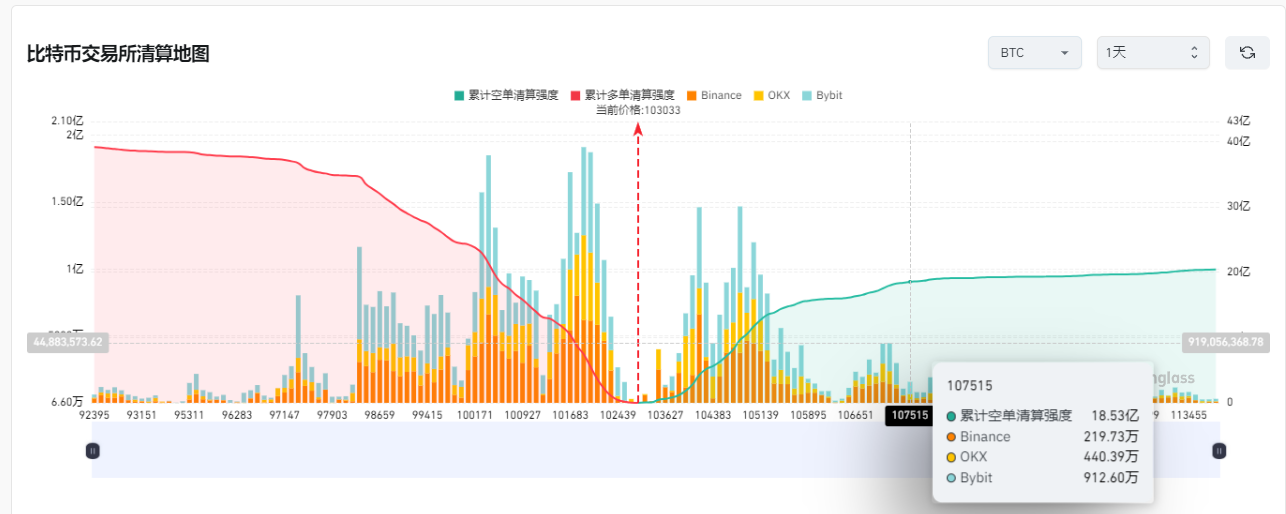

这一突破不仅引爆了市场情绪,更创造了 2021 年以来最大规模的空头清算——24 小时内超过 8.25 亿美元的空单被强制平仓,其中比特币贡献了 7.3 亿美元的爆仓量。

从技术面看,比特币周线已形成典型的「牛市旗形」结构:自 4 月 22 日突破 88,000 美元的上趋势线后,价格进入加速通道。若形态完整,理论目标位可达 182,200 美元,较当前价位仍有 75% 的上行空间。日线级别,MACD 指标在信号线上方持续发散,5 日、10 日、20 日均线呈多头排列,短期支撑位已上移至 102,500 美元。

然而,市场并非毫无隐忧。当前日线 RSI(相对强弱指数)已升至 70 以上的超买区间,且周线动量弱于 2024 年 12 月的峰值水平。

这意味着价格在突破后可能面临技术性回调压力,但若回调不破关键支撑位,则将成为新一轮上涨的蓄力点。

二、未来一周核心驱动因素:四大维度的利好叠加

1. 宏观政策红利:降息预期与主权资本入场

美联储转向信号强化:5 月 8 日 FOMC 会议虽维持利率不变,但鲍威尔暗示「可能提前降息」,市场对 7 月降息的预期概率已升至 68%7。历史数据显示,比特币在降息周期初期的平均涨幅达 142%(参考 2019 年、2023 年)。

主权资本配置浪潮:新罕布什尔州通过战略比特币储备法案,德克萨斯州相关提案进入最终投票阶段。日本 Metaplanet 通过发债增持 BTC 至 5,555 枚,MicroStrategy 的「42/42 计划」拟筹资 840 亿美元持续买入。这类主权级需求正在重塑比特币的估值逻辑。

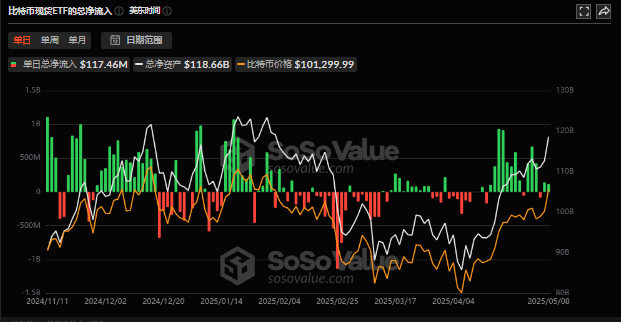

2. 机构资金涌入:ETF 与衍生品市场共振

现货 ETF 资金虹吸效应:过去三周比特币 ETF 净流入达 53 亿美元,5 月 9 日单日流入创 8.9 亿美元纪录。黑石集团旗下 IBIT ETF 持仓已占流通量的 5%,其首次投资竞争性 ETF(如富达 FBTC)表明机构布局进入白热化阶段。

期权市场押注升温:Coinbase 看涨期权持仓量暴增 300%,行权价在 12 万 -15 万美元的合约占比超 40%。衍生品市场的杠杆效应可能进一步放大现货涨幅。

3. 技术升级与生态扩展

比特币网络成熟度提升:闪电网络节点数突破 8 万,链上活跃地址数周增 12%,交易成本降至 0.5 美元以下。MVRV(市值 / 已实现价值)指标回归 2.5-3 的健康区间,显示市场尚未进入过度投机阶段。

以太坊 Pectra 升级外溢效应:5 月 7 日上线的升级引入 EIP-7702(账户抽象)和 EIP-7251(验证者质押限额提升至 2,048 ETH),直接降低 DeFi 协议 Gas 成本 30% 以上。以太坊突破 2,200 美元后,生态资金回流可能带动比特币突破流动性瓶颈。

4. 市场情绪与博弈结构

空头回补压力:当前比特币期货未平仓合约中,空头占比仍达 62%,10.95 万美元上方的卖单簿价值 28.5 亿美元。若价格突破前高 109,225 美元,可能触发空头踩踏式平仓。

散户 FOMO 滞后:链上数据显示,93k-98k 区间的筹码集中度达 117 万枚 BTC,但交易所稳定币存量持续流出,表明散户尚未大规模入场。这种「机构主导 + 散户观望」的结构,反而降低了短期抛压风险。

三、关键阻力与突破路径:从 10.4 万到 15 万美元的攻防战

1. 短期阻力区间(未来一周)

第一关口:106,500 美元

根据斐波那契扩展模型,106,000-106,500 美元是 2024 年 12 月下跌浪的 1.618 回撤位,突破后将打开至 116,891 美元的上行空间。

历史前高:109,225 美元

1 月创下的高点 109,225 美元是心理与技术双重压力位。渣打银行分析师认为,站稳该位置将确认牛市第二阶段启动,目标直指 12 万美元。

2. 中期目标:牛市旗形与周期规律

周线旗形目标:147,225 美元

根据测量规则,牛市旗形的突破高度通常等于旗杆长度(2024 年 10 月低点 50,000 美元至 2025 年 1 月高点 109,225 美元)。若形态成立,理论目标位为 88,000 + (109,225 -50,000) ≈147,225 美元。

减半周期规律:历史上第三次减半后 500 天,比特币涨幅达数十倍,并且每一次减半后涨幅倍数衰减。本次减半(2024 年 4 月)后第 400 天,若复制该规律,价格将触及 15 万美元。

3. 极端情景:百万美元叙事的可能性

币安创始人赵长鹏提出的「50 万 -100 万美元」目标,基于以下假设:

- 美国财政部将 1% 外汇储备(约 400 亿美元)配置比特币;

- 特朗普政府推动比特币成为法定货币等价物;

- 全球主权基金配置比例提升至 0.5%。

尽管这一预测激进,但 MicroStrategy 的增持行为(持仓占比达公司市值的 180%)已为「企业资产负债表革命」提供范本。

四、风险预警:三大潜在逆转信号

1. 宏观政策黑天鹅

若美联储推迟降息或通胀数据超预期(如 5 月 15 日公布的 CPI 同比超 4.5%),可能引发风险资产普跌。比特币与标普 500 指数的 30 日相关性已升至 0.72,需警惕联动下跌风险。

2. 链上筹码异动

长期持有者(LTH)在 10 万美元上方已减持 50 万枚 BTC,矿工钱包余额降至 2020 年以来最低。若巨鲸地址出现集中转出交易所迹象,可能预示阶段性顶部。

3. 衍生品杠杆清算链

当前全市场杠杆率(未平仓合约 / 市值)达 18%,接近 2021 年 11 月水平。若价格快速回落至 93,780 美元支撑位下方,可能触发 60 亿美元的多头强平。

结论:新高在望,但需警惕波动放大器效应

综合技术面、资金面和情绪面,比特币在未来一周突破 109,225 美元历史高点的概率超过 70%。关键催化剂包括:

- 比特币现货 ETF 单日净流入突破 10 亿美元;

- 特朗普公布加密友好政策细节;

- 以太坊突破 2,500 美元引发跨市场资金轮动。

对于投资者,建议采取以下策略:

- 短期交易者:在 102,500-103,000 美元区间分批建仓,突破 109,225 美元后加仓,止损设于 100,000 美元心理关口。

- 长期持有者:利用回调至 93,780-96,000 美元支撑区的机会增配现货,避免高杠杆操作。

牛市中的超买可以更超买,熊市中的超卖可以更超卖。在流动性驱动的新范式下,比特币正从「数字黄金」进化为「主权级储备资产」,这场史诗级行情或许才刚刚开始。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。